|

|

|

|

| Por Ernesto Piedras Difícilmente se puede encontrar otro país en el mundo que reporte en estos días resultados más impresionantes que los del segmento móvil de las telecomunicaciones en México, con sus 53 millones de líneas al tercer trimestre del año en curso y las más de 56 millones al cierre del 2006. Con dicho crecimiento se habrán agregado 10 millones de líneas en tan sólo un año, o en otras palabras, habrá crecido 20.3% el número de usuarios móviles. En efecto, medido por líneas (indicador que claramente no es el más relevante para el negocio de las telecomunicaciones, pero que es una primera pauta para su análisis) el crecimiento anual del segmento representa más de cinco veces el que registra la economía en su conjunto, con una tasa al cierre del 2006 de 20.3%. Tan solo en cada uno de los meses desde julio a septiembre, creció prácticamente en 750,000 nuevas líneas (vale ser redundante), por mes. ¿Impresionante? En los meses de octubre a diciembre ese crecimiento mensual rebasará los 1.1 millones. En esa dinámica del mercado, no todos los operadores tienen el mismo ritmo, incluso destaca Unefón por su pérdida de líneas por casi cincuenta mil en el trimestre y Iusacell con su virtual estancamiento en lo que va del año. Por su parte, el impresionante crecimiento en términos absolutos de Telcel con la adición de 1,570,000 líneas, no le resultó suficiente para conservar su participación de mercado, con una ligera reducción desde el nivel de 77.29 a mediados del año a 76.9 al final de septiembre, su primera perdida relativa en 7 trimestres consecutivos de crecimiento. Mercado Móvil por Operador 3Q06

* Cifras en

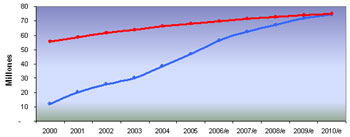

miles de usuarios Los ganadores de participación de mercado? Nextel y Movistar, en donde particularmente destaca el primero por la continuada adición de usuarios con consumos promedio superiores a los 923 pesos Ingreso Promedio por Usuario (o ARPU por sus siglas en inglés que denotan Average Revenue per User), mientras que el promedio de los demás usuarios no alcanza los 200 pesos al mes. Importante destacar que el grueso de las nuevas líneas agregadas recientemente corresponde a niveles socioeconómicos más bajos, lo cual se traduce en una continua reducción del ARPU. Es claro que no pueden seguir aumentando el número de líneas móviles indefinidamente. Países en desarrollo como el nuestro registran un elevado porcentaje de su población en pobreza definida por la SEDESOL en tres categorías de patrimonio, de capacidades y la de mayor peso, la denominada alimentaria. En la más reciente Encuesta de Ingreso y Gasto de los Hogares de 2004, se encontró que 17.3% de la población se encuentra en pobreza alimentaria, o extrema. Debido a lo anterior, luce muy difícil que incluso en el mediano plazo alcancemos niveles de penetración móvil cercanos al 100%, como sucede en países del norte de Europa. Además de la pobreza, la gran población que vive en pequeñas comunidades rurales disminuye el potencial de penetración del servicio de telefonía móvil en nuestro país, por la dificultad y baja costeabilidad de introducir infraestructura ahí. El ritmo tan acelerado de crecimiento tendrá que ir reduciendo la velocidad conforme se acerca a la frontera de las 80 millones de líneas para 2010. Aun así, los operadores móviles en los próximos cuatro años tendrán 24 millones de líneas por las cuales competir sin necesidad de únicamente depredar entre ellas mismas a los clientes ya existentes. Los

Límites de Crecimiento en el Mediano Plazo De manera regular, el dinamismo del segmento móvil ha resultado en que el número de usuarios ha ido creciendo en los últimos cinco años a una tasa media anual de 23%. Sin embargo, el número de líneas no podrá crecer de manera indefinida. La pregunta relevante aquí es ¿cuál es ese techo o potencial de crecimiento? Esta pregunta es importante tanto para fines de negocio de las empresas operadoras de servicios en el sector de telecomunicaciones y sus proveedoras de equipo, pero también lo es para las autoridades en el campo de la política pública del sector y de desarrollo social, porque ya no hay duda del impacto que de estos servicios se deriva en términos de bienestar social y productividad. Inevitablemente el mercado de telecomunicaciones móviles alcanzará un punto de inflexión a partir del cual seguirá su crecimiento pero a tasas decrecientes, para alcanzar asintóticamente el techo estructural del segmento. El techo

del mercado mexicano A menos que haya un cambio tecnológico que reduzca significativamente la inversión necesaria en infraestructura y de esa manera reducir costos (y tarifas) que permitan una mayor penetración y cobertura móvil, la teledensidad móvil alcanzará el rango de 67-70%, o en otras palabras, 76-80 millones de líneas móviles en 2010. En términos generales, la proporción de líneas potenciales respecto al total de la población proyectada para cada año, se obtiene restando a la población menor a 10 años, a la población en pobreza extrema (según definición de capacidades de la Sedesol), y a la vez ajustando por duplicidad derivada de las personas que tienen más de una línea. Líneas móviles y mercado potencial

Así, entre las principales variables identificadas como determinantes de la demanda se encuentran: Edad de la Población Asequible. Además de identificar a la pobreza, se identificó como limitante de la penetración a la población de 10 años o menor, tanto por razones de poder adquisitivo como por hábitos sociales asociados. Se encontró que la disminución previsible de la proporción de la población de 10 años y menor, opera en términos de expandir el mercado asequible por las empresas. Número de us«Bloque de dirección»uarios que poseen más de un acceso móvil. Los incentivos para poseer más de una línea o teléfono móvil, tienen que ver principalmente con tres factores. Primero, el que podemos llamar Tecnológico-Regulatorio, que se refiere a los usuarios que debido a la plataforma que utilizan para comunicarse, incurren en altos gastos de interconexión con otros operadores y reducen su consumo habilitando otra línea con un operador distinto. Segundo, el Geográfico, relativo a las personas que tienen contratada una línea en su lugar de residencia y cuando cambian de ciudad contratan un número adicional. Y tercero, el Socioeconómico/Profesional, como aquellos que ya poseían una línea móvil y reciben un teléfono extra por parte de su empleador. Si bien es cierto que existen países como Finlandia y el Reino Unido cuya penetración móvil reportada rebasa, tan sorprendentemente como pueda sonar, el nivel de 120%, debe tomarse en cuenta la diferencia de hábitos de consumo de dichos servicios y el poder adquisitivo, por lo que su experiencia no es directamente previsible para el mercado mexicano. Pobreza Extrema. Como era razonable esperar, se encontró que la principal limitante para la penetración de estos servicios móviles es la pobreza, que caracteriza a un porcentaje importante de nuestra población. Es por ello que medidas regulatorias como la introducción de “El que llama paga” incrementó en el pasado dramáticamente la demanda en amplios segmentos de los niveles socioeconómicos medio y bajo. Es importante mencionar que la tendencia de la pobreza ha sido a la baja, sin embargo, en México dicha cifra alcanza aproximadamente una cuarta parte de la población total. Sin embargo, destaca el hecho de que reducciones razonables de la pobreza extrema elevan el techo del mercado potencial a niveles superiores a los 86 millones de líneas. Con todo, es de esperar que los operadores móviles tengan para competir aproximadamente 24 millones de líneas en los próximos cuatro años. Sin embargo, es tarea conjunta de la política pública del sector, así como de las autoridades de desarrollo económico y social, trabajar de manera efectiva para continuar expandiendo el techo del mercado móvil. Por su parte, a la fecha el mercado y las empresas que en él operan, han hecho buena parte de ese trabajo. Más

de 50 millones de líneas móviles

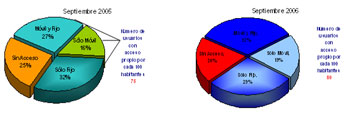

en México: ¿quién las tiene? Actualmente, 32% de los mexicanos tienen teléfono fijo y móvil, y 19% solamente tienen móvil. La cifra más preocupante es que 20% no cuenta con ningún tipo de acceso. El mismo ejercicio aplicado al tercer trimestre del año pasado, resultaba en una la cifra equivalente de personas sin acceso igual a 25%, con lo que ha habido una mejoría de 5 puntos porcentuales de personas con acceso. Esta comparación es realmente alentadora por la profundización de servicios que revela. Población

con y sin Acceso de Telecomunicaciones Propio

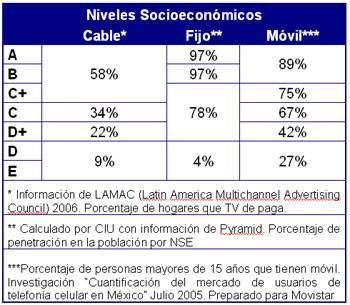

Solemos pensar que la tecnología es regresiva, es decir, que trae mayores beneficios a las personas con mayores ingresos y frecuentemente encontramos que históricamente así fue. Por ejemplo, tardamos un siglo para llegar a los 20 millones de líneas fijas que en su mayoría dan servicio a NSE altos, pero la evidencia reciente tiende a contradecir lo anterior. En tan solo 17 años de operación masificada de las telecomunicaciones móviles, tenemos ya evidencia de la creciente progresividad de sus efectos. ¿Servicios

Sustitutos o Complementos? Un ejemplo de cómo la difusión tecnológica de servicios móviles se viene generalizando, es que en tan solo dos años se ha triplicado el número de usuarios del segmento D/E, al pasar de 9% a 27% de la población. Este proceso, digno de la atención de las autoridades responsables de la política social, ha generado un fuerte impacto productivo en profesiones de relativamente baja remuneración como la plomería, carpintería y otros servicios, la telefonía móvil. Todo lo anterior, como resultado de los subsidios que ofrece la industria a la adquisición de handsets y al esquema “el que llama paga”. Con respecto a lo que podríamos denominar la clase media, los segmentos D+/C registran una penetración móvil de 42% y 67%, respectivamente, también siguen creciendo de manera importante, sobre los grupos no profesionales como los estudiantes, amas de casa, gente de edad avanzada, y por supuesto, niños. Todo, como resultado de una estrategia de segmentación que ha llevado a la baja las tarifas, con paquetes que combinan voz y SMS. Penetración

de servicios de telecomunicaciones por NSE

Los segmentos de mayores ingresos en México son como los de cualquier parte del mundo. Nueve de cada diez de ellos tienen y han tenido estos servicios por mucho tiempo y prácticamente la totalidad de sus hogares han contado con al menos con una línea telefónica fija. Una

Política Social de Mercado para Telecomunicaciones Con todo, es importante destacar el carácter social y de equidad de las tecnologías contemporáneas, derivado de la acción del progreso tecnológico y de la competencia en el mercado. Ernesto Piedras The Competitive Intelligence Unit. México. |